Чтобы иметь представление о результативности осуществляемой деятельности, используются различные индикаторы. Одним из них является маржа.

Понятие «маржа» и его суть

Маржа – это сумма, являющаяся разницей между себестоимостью реализовываемой продукции и её отпускной ценой. Альтернативное обозначение в экономической литературе – рентабельность продаж. Значение выражают в виде получаемой прибыли на единицу создаваемого товара или % отпускной цены.

Знать, что такое маржа, важно в биржевой, банковской, производственной, торговой и страховой сферах. Не следует путать понятие с маржинальностью бизнеса.

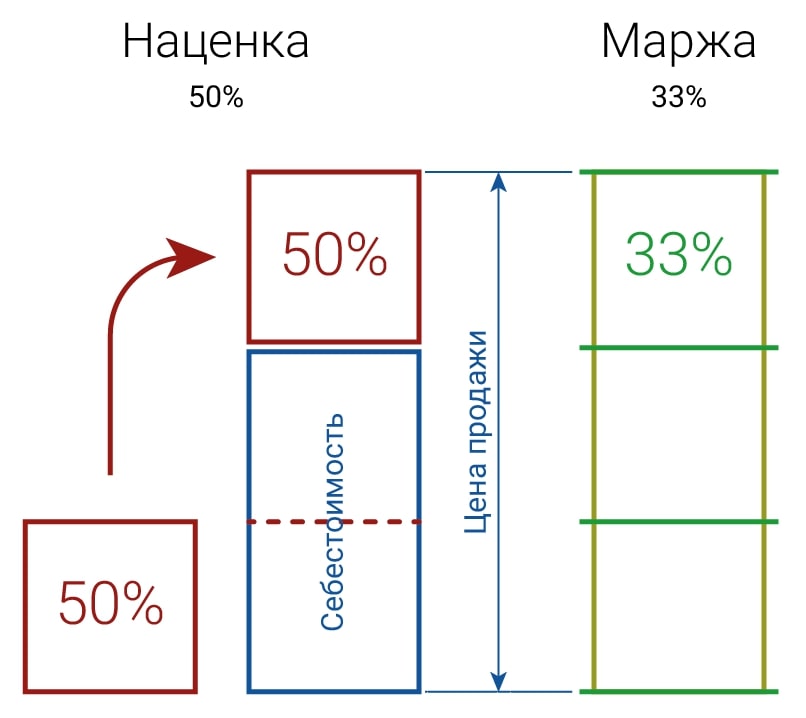

Отличие рентабельности продаж от наценки

Наценкой называют добавку к цене продаваемого товара (услуги, работы). Это доход продавца. Наценка является разницей между оптовой ценой и розничной. Её величина зависит от целого ряда факторов: качество товара, состояние рынка, потребительские свойства, спрос.

Наценка используется для покрытия затрат, что несёт продавец на хранение товара, его транспортировку и получение прибыли. Вот и рассмотрены маржа и наценка, их отличие.

Основные виды маржи

Теперь, когда известно, что собой представляет маржа в экономике, необходимо рассмотреть её разнообразие, так как в зависимости от факторов и условий выделяют целый ряд видов.

Валовая

Это обозначение используется для указания процента от объема полученной выручки, который остался после вычета переменных затрат. К ним относят закупку сырья, материалов, сопровождение сбыта товаров, выплату зарплаты и тому подобное.

Валовая маржа используется для характеристики общей работы коммерческой конторы, определения чистой прибыли и ещё в ряде расчётных значений.

Операционная

Обозначает соотношение операционной прибыли компании к её доходу. Она используется для определения соотношения количества выручки и затрат на себестоимость товара вместе с сопутствующими расходами. Высокие показатели свидетельствуют, что компания является эффективной.

Важно: этим параметром легко манипулировать, необходимо быть осторожным при его учете.

Чистая

Рассчитывается как отношение чистой прибыли ко всей выручке предприятия. Используется этот показатель, чтобы продемонстрировать, сколько частей единицы прибыли получает компания из единицы выручки. Зная это значение, можно рассчитать маржинальность – это позволяет оценивать получаемую прибыль по отношению к вложенному капиталу.

Следует отметить, что величина адекватного показателя чистой маржи во многом зависит от направления работы организации. Например, фирмы, специализирующиеся на розничной торговле, обычно не могут похвастаться привлекательными на первый взгляд цифрами. Тогда как для крупных производственных коммерческих структур они весьма высокие.

Процентная

Это понятие очень важно для характеристики деятельности банка – оно показывает соотношение потоков доходов и расходов. Данная маржа используется для определения доходности ссудных операций и покрытия финансово-кредитным учреждением своих издержек.

Этот вид бывает абсолютным и относительным. Величина зависит от ряда факторов: темпа инфляции, активных операций, соотношения собственного капитала к привлечённым извне ресурсами и так далее.

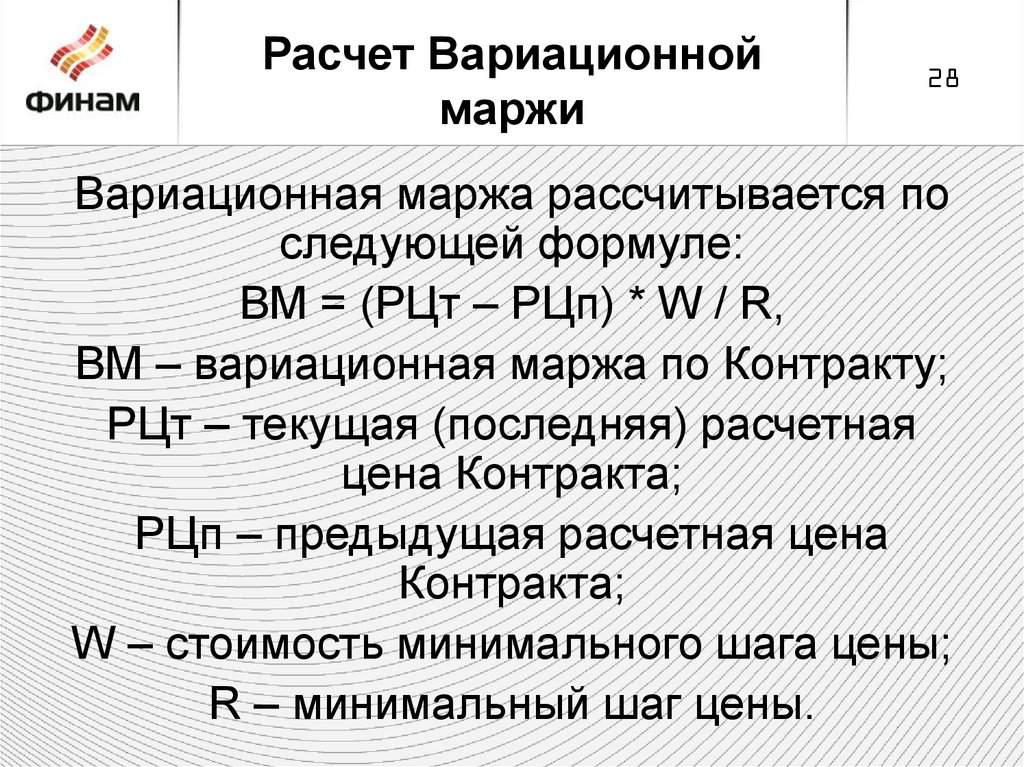

Вариационная

Используется в торгах на бирже. Эта величина используется для обозначения возможной прибыли или убытка на площадках для торговли. Значение маржи влияет на объем денег, выдаваемых под залог будущей сделки. Причем как в сторону увеличения, так и уменьшения. Если движение рынка было спрогнозировано правильно, то значение будет положительным, иначе – отрицательным.

Гарантийная

Используется на бирже в торговле. Так называется минимальный объем собственного капитала, нужный для поддержания счета инвестора в открытом статусе. Он используется для минимизации возможных потерь.

Использование маржи в различных сферах экономики

Любой продукт, который можно продать, обладает разницей между величиной себестоимости и отпускной ценой. Иногда эти значения могут совпадать, но в среднем – всегда есть отличие. И чтобы убедиться в этом, достаточно посмотреть, что такое маржа в бизнесе и конкретных сферах деятельности. Ведь общее определение не позволяет разобраться во всех нюансах сразу же.

В торговле

Так называют прирост денежного эквивалента, учитывающий затраты и стоимость товара. Но одного этого для понимания, что такое маржа в торговле, недостаточно. В данном случае важно ещё и понятие маржинальности. Что это значит? По сути это осуществление спекулятивных торговых операций. Маржинальный баланс может быть улучшен в случае уменьшения затрат на производство и роста цен на продукцию.

Важно: любой торговый проект (впрочем, как и абсолютно любые коммерческие структуры) должен стремиться к получению максимальной прибыли и уменьшению издержек.

Банковская сфера

Процент и ставка по кредитам и депозитам является альфой всех банковских учреждений. По сути маржа в этом случае используется как разница договорной стоимости продукции и суммы, выдаваемой заёмщику на руки. При этом все платежи и их объем обязательно должны быть указаны в договоре кредитования.

Получаемая банками прибыль напрямую зависит от того, насколько проценты по депозитам отличаются от ставок по выданным займам. Очень большую роль в этом случае играет процентная маржа. Рассматривается она как разница дохода кредитной организации и установленного государством размера обязательств или капитала.

Хотя если речь заходит о выдаче займов под залог, тогда необходимо использовать гарантийную маржу. Чтобы её посчитать, выводят разницу между размером кредита и стоимостью предоставленного имущества.

В инвестициях

Здесь было выведено отдельное понятие под названием «маржа безопасности». Её задание – избавить инвесторов от необходимости заниматься точным прогнозированием будущего. Маржа безопасности используется для повышения уровня устойчивости к возможным проблемам, даже если в расчетах была допущена ошибка.

Если рассматривать ситуацию с облигациями, то это значит, что прибыль по сравнению с платежами по взятым долгам является более высокой. И даже если она упадёт, её низкий уровень всё равно позволит поддерживать оплату процентов.

Оценить запас прочности для приобретаемых ценных бумаг можно, сравнивая рыночную стоимость предприятия и объем её уже существующего долга. При этом желательно вычислять среднее значение стоимости акций за последние несколько лет, а не ориентироваться на поточное значение. Например, предприятие имеет долг в 10 миллионов рублей, но его стоимость составляет 30 млн. В таком случае запас прочности для организации составит 2/3 от возможного.

Если речь ведётся о марже безопасности для акций, то она должна превышать соответствующее значение для облигаций. Для расчетов в этом случае используется коэффициент соотношения прибыли на одну акцию к её стоимости. Например, за год получено 16 рублей, тогда как стоимость ценной бумаги составляет 100 руб. В процентах доходность равна 16%. А для облигаций она составляет только 8%. Поэтому соотношение их показателей показывает, что маржа безопасности равна 100% или 8% доходности.

При этом акции являются высокомаржинальными ценными бумагами. Они обеспечивают и получение более существенных сумм денег и могут кратно возрасти в цене. Облигации это низкомаржинальные ценные бумаги. У них фиксированный уровень доходности. Относительно цены – если и осуществляется их колебание, то, как правило, в очень небольшом диапазоне.

Рассчет маржи

Как рассчитать маржу, показывает формула: ОСП – СТ = ПЕТ. В общем случае маржа считается именно по этой формуле. Здесь ОСП – отпускная стоимость продукции, СТ – себестоимость товара, ПЕТ – прибыль за единицу товара (или проще – маржа).

Для маржинальности (процента прибыльности) используется видоизменённая формула: ПД/ОСП=К. ПД – это получаемый доход за одну единицу реализованного товара. К – коэффициент прибыльности, выражаемый в процентном соотношении.

В процентах и денежном выражении

Как должен считаться этот показатель, чтобы получился правильный результат? Если необходимо представить маржу в процентах, для этого используется разница цены продажи и стоимости по отношению к цене продажи. Это же значение в денежном выражении показывает размер полученной суммы.

Маржинальность и маржинальная торговля

Маржинальность – это, простыми словами, осуществление спекулятивных операций с использованием денег/товаров, что предоставляются в кредит под залог согласованной суммы. Особенность в том, что предоставляемые средства в несколько раз превышают размер залога. Это главное отличие от обычных кредитов.

Говоря про маржинальность, что это, следует отметить, что использование такого инструмента позволяет увеличивать объем осуществляемых операций с использованием одних и тех самых капиталов. Например, на рынке США, чтобы заключить контракт на 100 тысяч долларов по такой схеме, необходимо предоставить до 2 000.

Рассматривая, что такое маржинальность, отдельно следует упомянуть высокий риск совершаемых операций. Например, разрешается продажа взятого в кредит товара, чтобы в последующем приобрести аналог и вернуть взятые средства в натуральном виде. Такой механизм используется для получения прибыли в ситуации с падением цен.

Чтобы оценить ситуацию с маржинальностью, используется формула расчета: МП = ЧД – ПЗ. Здесь МП это маржинальная прибыль, ЧД – чистый доход, ПЗ – переменные затраты.

Товары с высокой маржинальностью

Эта группа продукции отличается высокими продажами «здесь и сейчас». Высокомаржинальные товары являются желанными в связи с действием определённых факторов: желанность, дефицит, новинки, сезонные – когда на них есть спрос, клиентов не сможет отпугнуть даже накрутка в 100%.

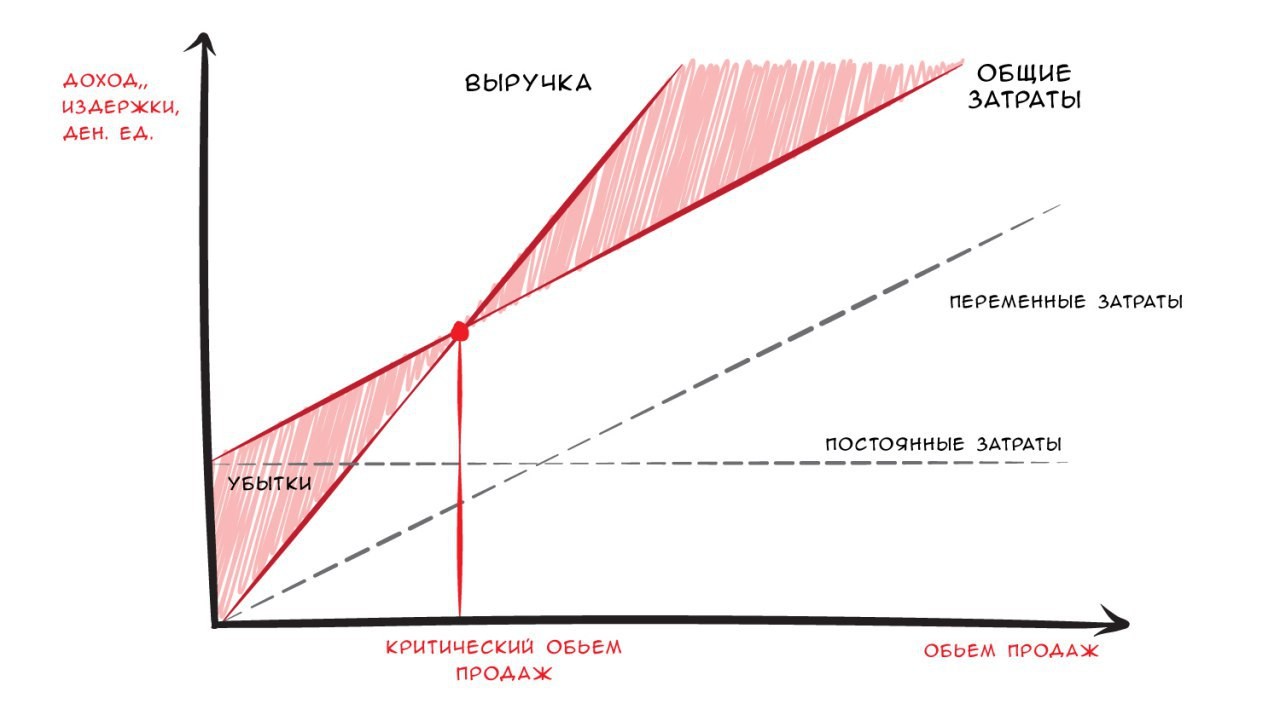

Определение точки безубыточности

Точкой безубыточности называют объем создания товаров и их реализации, во время которого расходы компенсируются доходами и продажеа последующих единиц продукции будет прибыльной для организации. Другими словами, при достижении фирмой точки безубыточности она покрывает свои убытки, и наращивание деятельности предприятия будет в дальнейшем приносить чистую прибыль.

Вот и рассмотрено, что такое маржа, финансы и их оценка в разных сферах деятельности, видовое разнообразие. Это не такая лёгкая тема, как может показаться на первый взгляд – допущенная ошибка путает представление о реальном положении дел и приводит к накоплению проблем, которые однажды свалятся, как снежный ком, на голову предприятия. Чтобы не допустить этого, нужно всегда внимательно следить за точностью осуществляемых расчетов и достоверностью используемых данных.

Поставить оценку